百家百亿私募中量化私募占据25席百亿量化机构25家

来源:中国网 发布时间:2021-11-22 12:01 作者:中国网 阅读量:5780

11月,私募行业正式进入百家百亿的双百时代私募排排网数据显示,国内百亿私募的数量已达100家,其中,百亿量化机构25家

对此,私募分析,财富管理大时代,权益市场资金扩容,私募基金行业发展进入快车道不过,市场从来不缺业绩出色的明星,只有行稳才能致远,而投研体系,公司治理稳定是业绩可持续的根基

时代的礼物

伴随着红筹投资,正圆投资,宽远资产,冲积资产,和谐浩数投资管理,遂玖资产和聚宽投资等7家私募规模达到百亿,私募排排网最新数据显示,国内百亿私募已达100家私募行业正式进入百家百亿的双百时代不少私募认为,这是时代的礼物

睿扬投资表示,今年许多新锐私募取得快速发展,一方面在于业绩表现较好,受到了机构和高净值投资者的追捧,另一方面是中小盘股票表现较好,市场活跃度较高,助推了私募规模的扩大宏观层面,由于供给侧结构性改革,房住不炒,信托刚兑被打破,金融产品净值化转型,无风险利率持续下行等因素,居民对权益资产的配置持续加大

清和泉资本指出,从市场环境来看,A股市场成长股表现亮眼,最近几年股市结构性行情助推资金入场,支撑了私募规模从配置需求层面来看,企业投资者和居民的财富配置需求日益增长,国内高净值人群数量和资产规模继续增长,私募产品配置需求大从投资者层面来看,投资者不断成长成熟,在参与权益市场的渠道选择上,青睐中长期业绩突出且稳定的头部机构

在此大环境下,百亿私募业绩突出,专业性得到认可,规模也水涨船高。

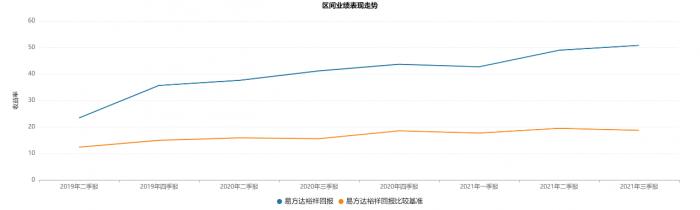

私募排排网基金经理胡泊指出,资金涌入财富管理行业之后,无论是专业的三方理财机构还是券商,银行等机构,基于对投资者负责和安全的角度考虑,会引导资金流向规模相对较大,长期业绩优异,投研实力较强的头部私募,推动百亿私募不断扩容。在震荡市场环境下,百亿级股票私募基金今年整体表现不佳,平均收益仅57%,且业绩分化明显。。

格上旗下金樟投资私募基金研究员谢诗琦认为,在今年震荡的市场行情下,能够保持相对突出业绩的中型私募吸金能力强劲,在新资金申购叠加业绩涨幅的效应下,规模得以快速增长。

优胜劣汰加速

细看这100家百亿私募,有不少后起之秀,但也有不少老牌私募掉队,甚至有私募百亿规模不到一年便缩水对此,私募认为,掉队最直接的原因是业绩缺乏可持续性

睿扬投资分析,今年市场风格切换,行业轮动加快,确实存在老牌私募未及时跟上市场节奏暂时掉队的情况二级市场从来不缺业绩出色的明星,只有行稳才能致远

胡泊也认为,私募实现长足发展的根本在于持续给客户带来正收益和超额收益对于百亿私募而言,一旦无法通过提升投研实力和丰富自身的投资策略来匹配规模,从而实现稳健的投资回报,久而久之客户同样也会流失

朝阳永续基金研究院研究总监,向日葵投资FOF研究总监尹田园认为,不进则退,如果自身策略和业绩无法适应市场,满足投资者需求,难免掉队实现长足发展,需要不断适应市场的发展

华南一家新晋百亿私募表示,能进入百亿私募行列的机构,应该都有优秀之处,但不到百亿的机构中也有很多精品店私募行业竞争充分,走得稳,走得远或许比走得快更重要

从更深层次分析,投研体系,公司治理是业绩可持续的根基。

清和泉资本认为,私募发展短期看业绩,中期看投研体系,长期看管理投资框架与业绩结果是硬实力,这决定了一家私募所能达到的高度,而管理架构和人才体系是软实力,这会带领一家私募迈向长远

谢诗琦说,今年个别私募因核心基金经理离职,规模掉出百亿行列也有新晋百亿私募在规模快速扩张的同时加快了新产品销售,遇上今年风格切换,其专长领域与市场风格背离,导致春节后产品遭遇较大回撤,管理规模严重缩水整体来看,除了历史业绩外,管理人的股权结构,核心人物,基金经理以及投研团队的稳定性,产品的发行节奏,能力圈的扩展,体系化的风控措施,对私募基金公司的发展来说也至关重要

量化与主观各擅胜场

在百家百亿私募中,量化私募占据25席尹田园认为,量化大发展,主观会受到影响,两者的PK在加剧睿扬投资则认为,量化只是一种处理数据和信息的方式,或者说是一种投资交易的手段,工具,核心还在于策略主观是基于行业及上市公司基本面的投资,长期来看并不会有特别大的影响,反而可以增加流动性

上述华南新晋百亿私募表示,量化的诸多策略和方法论对主观投资也有借鉴作用未来5~10年,中国市场还存在大量的相对超额收益和绝对收益机会,主观也好,量化也罢,只要好好做,都有巨大的发展空间

申毅投资表示,主观和量化有不同的投资方法论,量化在纪律性,执行效率,计算速度,策略迭代等方面都更快一些,主观和量化也已经在一定程度上互相渗透,相信都有各自的空间。业内人士认为,今年市场风格的变化使得一些传统价值派私募不太适应,短期业绩落后,投资者对此要理性看待。

胡泊指出,虽然短期量化大发展可能对主观会产生一定的影响,但长远来看影响不大,量化未来会向量化多头方向发展,而主观私募更多是追求个股的深度挖掘,会形成两个完全不同的赛道风格,适合不同的投资者。

谢诗琦认为,在海外成熟市场,量化投资是主流投资方法之一,因为这种方法系统化地解决了资产定价效率问题,可以改善市场流动性,有助于提高市场运行效率从两种策略的区别来看,两者关注的方向有差异,如量化投资覆盖全市场的股票,相对更偏向于小市值股票,主观策略看重标的公司质地,通常是细分行业的龙头公司,市值更大从换手率来看,量化投资换手率高,持股型主观策略主要享受企业成长的收益

。郑重声明:此文内容为本网站转载企业宣传资讯,目的在于传播更多信息,与本站立场无关。仅供读者参考,并请自行核实相关内容。

站点精选

- 网上突然传出广州二手房贷可以不用参考指导价的

- 实际贷款利率稳步下降利差固定在90个基点

- 今日上海期货交易所黄金期货合约盘中震荡下行成

- 工银理财自主管理的理财产品规模已超过1.8万

- 曼智妍SkinDNA能量源液体系列

- 归根到底是要帮助群众持续增收乡村产业正走向高

- 确保数据安全隐私计算是解决方案数据不动价值动

- 求美之心别被“贷”进坑里

- 联营站运营—助力商家—乐意门为你打造坚实后盾

- 深化战略布局,平安好医生推动保险+医疗健康服

- 信银理财荣获“2021卓越竞争力品牌建设典范

- 银杏树林正黄时小村身披“黄金甲”

- 厦门国际银行深耕品牌建设荣获两项营销大奖

- 9月27日国内黄金期货涨0.35%

- 美债收益率飙升美股影响几何?

- 11月16日国内黄金期货涨0.26%